Die Entwicklung von Optionen und Optionsscheinen – seit wann gibt es die Anlagen?

Juli 2, 2018 2:50 pmOptionen und Optionsscheine gehören zu den beliebtesten Geldanlagen und Investitionen für Anleger. Um besser zu verstehen, wo die Unterschiede liegen und wie es zur Entwicklung kam, lohnt sich ein Blick auf die Geschichte und die ersten Jahre der Anlageprodukte. Die Entwicklung zeigt bereits auf, dass zwischen den beiden Anlagevarianten Unterschiede vorhanden sind. Diese Unterschiede werden im Ratgeber ebenfalls thematisiert. So können Sie als Anleger entscheiden, welche der beiden Varianten für Sie interessant ist. Beide Lösungen bringen ihre Vor- und Nachteile mit.

- Optionen wurden bereits im 17. Jahrhundert entwickelt

- Damals war die Ausübung zum Laufzeitende Pflicht

- Optionsscheine wurden Anfang des 18. Jahrhunderts entwickelt

- Beide Varianten haben ihren Ursprung in den Niederlanden

Die Geschichte der Optionen – wie haben sich Optionen entwickelt?

Die Geschichte der Optionen nimmt ihren Ursprung in den Niederlanden im 17. Jahrhundert. Zur damaligen Zeit kamen die Tulpen in die Niederlande, die bis heute als eines der Markenzeichen gelten. Einige Jahrzehnte nach der Einführung zog die Tulpe immer mehr Interesse auf sich. Die Zucht von Tulpen begann, Geld einzubringen. Dadurch haben auch immer mehr Menschen in Tulpen investiert. Von hier aus war es nur noch ein kleiner Schritt zu den Optionen. Die Anbieter der Tulpenzwiebeln witterten ein Geschäft. Die stellten den Käufern das Angebot zur Verfügung, dass sie die ausgewählte Menge an Zwiebeln an einem bestimmten Datum zu einem festen Preis kaufen können. Dies waren die ersten Optionen.

Die Geschichte der Optionen nimmt ihren Ursprung in den Niederlanden im 17. Jahrhundert. Zur damaligen Zeit kamen die Tulpen in die Niederlande, die bis heute als eines der Markenzeichen gelten. Einige Jahrzehnte nach der Einführung zog die Tulpe immer mehr Interesse auf sich. Die Zucht von Tulpen begann, Geld einzubringen. Dadurch haben auch immer mehr Menschen in Tulpen investiert. Von hier aus war es nur noch ein kleiner Schritt zu den Optionen. Die Anbieter der Tulpenzwiebeln witterten ein Geschäft. Die stellten den Käufern das Angebot zur Verfügung, dass sie die ausgewählte Menge an Zwiebeln an einem bestimmten Datum zu einem festen Preis kaufen können. Dies waren die ersten Optionen.

Gleichzeitig war die Art der Geldanlage für die Investoren jedoch nicht ganz ungefährlich. Der Grund liegt darin, dass die Käufer der Optionen am Ausübungstag den Preis für die Tulpen zahlen mussten. Wenn sie Glück hatten, so lag der Tulpenpreis über dem Ausübungspreis. Wer jedoch weniger Glück hatte, zahlte hohe Preise für die Zwiebeln, die längst an Wert verloren haben. In diesem Fall haben nur die Verkäufer der Option profitiert.

Das heißt: In der Anfangszeit der Optionen gab es für den Käufer nicht die Wahl, ob er diese wirklich ausüben möchte. Er musste der Ausübung zustimmen und damit auch den Preis aufbringen, egal ob er gerade liquide war oder nicht. Für viele Anleger war dies der Ruin.

Der Ausübungstag – deutlicher Unterschied zu den heutigen Optionen

Im Laufe der Zeit haben die Optionen eine Entwicklung durchgemacht. Diese war vor allem in Bezug auf die Ausübungspflicht zu erkennen. In den Anfangszeiten musste der Käufer eine Option ausüben. Wenn ein Anleger der Meinung war, dass die Tulpen an Wert steigen, so hat er mit dem Verkäufer verhandelt. Hat er beispielsweise eine Option auf Tulpenzwiebeln gekauft, die besagt, dass er nach sechs Monaten 100 Zwiebeln für 500 Gulden bekommt, bekam er diese auch zu dem Preis, selbst wenn die Zwiebeln einen Wert von 1.000 Gulden haben. Er konnte sie dann mit einem Gewinn von 100 % verkaufen.

Im Laufe der Zeit haben die Optionen eine Entwicklung durchgemacht. Diese war vor allem in Bezug auf die Ausübungspflicht zu erkennen. In den Anfangszeiten musste der Käufer eine Option ausüben. Wenn ein Anleger der Meinung war, dass die Tulpen an Wert steigen, so hat er mit dem Verkäufer verhandelt. Hat er beispielsweise eine Option auf Tulpenzwiebeln gekauft, die besagt, dass er nach sechs Monaten 100 Zwiebeln für 500 Gulden bekommt, bekam er diese auch zu dem Preis, selbst wenn die Zwiebeln einen Wert von 1.000 Gulden haben. Er konnte sie dann mit einem Gewinn von 100 % verkaufen.

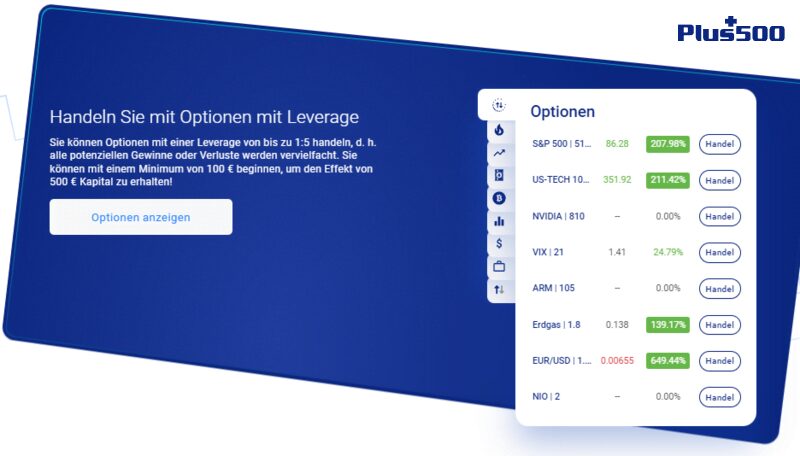

Plus500 bietet den Handel mit CFD-Optionen an

Schwierig wurde es für den Käufer jedoch, wenn der Wert der Zwiebeln gesunken ist. Waren sie nur noch 300 Gulden wert, mussten sie dennoch für 500 Gulden gekauft werden. Ein Verlust von 200 Gulden stand an. Der Käufer hatte keine Möglichkeit, auf die Option zu verzichten. Heute ist dies anders. Bei Optionen können Käufer entscheiden, ob sie diese innerhalb der Laufzeit ausüben möchten. Der Vorteil:

- Möglicher Höchstverlust ist die Optionsprämie

- Kein Ausübungszwang und damit überschaubares Risiko

- Profitieren von erhöhten Kursen

Heute profitieren Käufer einer Option davon, dass sie diese nicht ausüben müssen, sondern lediglich ausüben können. Wer feststellt, dass der Kurs sich in die falsche Richtung bewegt hat, lässt die Option einfach auslaufen und nimmt damit den Verlust der Optionsprämie in Kauf – der mögliche Verlust ist also schon vorher bekannt. Diese behält der Verkäufer.

Die Geschichte der Optionsscheine und ihre Entwicklung

Auch die Optionsscheine haben bereits eine lange Geschichte hinter sich. Der erste Optionsschein, der heute noch nachvollzogen werden kann, wurde durch die Kayserlich Indische Compagnie im Jahr 1728 ausgegeben, die ihren Ursprung in den Niederlanden hat. Interessant ist auch der Hinweis, dass es noch 200 Jahre dauern sollte, bis auch deutsche Unternehmen damit begonnen haben, mit Optionsscheinen zu arbeiten. Die Karstadt AG hat den Anfang gemacht und 1925 an der US-Börse mit den Termingeschäften begonnen. Schon wenige Jahre später wurden die Termingeschäfte in Deutschland für den Handel allerdings verboten. Es dauerte dann noch einmal bis 1967, bis es in Deutschland wieder Optionsanleihen gab. In den folgenden Jahren haben sich die Optionsscheine behauptet und es kam zu deutlichen Veränderungen.

Auch die Optionsscheine haben bereits eine lange Geschichte hinter sich. Der erste Optionsschein, der heute noch nachvollzogen werden kann, wurde durch die Kayserlich Indische Compagnie im Jahr 1728 ausgegeben, die ihren Ursprung in den Niederlanden hat. Interessant ist auch der Hinweis, dass es noch 200 Jahre dauern sollte, bis auch deutsche Unternehmen damit begonnen haben, mit Optionsscheinen zu arbeiten. Die Karstadt AG hat den Anfang gemacht und 1925 an der US-Börse mit den Termingeschäften begonnen. Schon wenige Jahre später wurden die Termingeschäfte in Deutschland für den Handel allerdings verboten. Es dauerte dann noch einmal bis 1967, bis es in Deutschland wieder Optionsanleihen gab. In den folgenden Jahren haben sich die Optionsscheine behauptet und es kam zu deutlichen Veränderungen.

Eine der Veränderungen war die Einführung von einem gedeckten Optionsschein. Dazu kaum, dass EUWAX als Handelssegment gegründet wurde. Es handelt sich um ein Segment, das speziell für verbriefte Derivate ins Leben gerufen wurde. Inzwischen erfolgt die Listung von mehr als 20.000 Optionsscheinen an der Frankfurter Börse sowie der EUWAX.

Hinweis: Mit Optionsscheinen ist es heute möglich, sowohl von steigenden als auch von fallenden Kursen sowie den Seitwärtsbewegungen zu profitieren. Das macht sie für Anleger attraktiv. Dabei sollte jedoch das mögliche Risiko nicht aus den Augen verloren werden. So werden Optionsscheine durch verschiedene Faktoren beeinflusst, wie die Volatilität, die Laufzeit und die Marktrichtung. Daher handelt es sich um Anlageobjekte, die in erster Linie für erfahrene Anleger geeignet sind.

Weiter zum Testsieger Plus500 – 80% der CFD-Kleinanlegerkonten verlieren Geld82% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

Die Unterschiede zwischen Optionen und Optionsscheinen

In ihrer grundsätzlichen Bedeutung sind sich Optionen und Optionsscheine ähnlich: Es handelt sich dabei um Termingeschäfte, die auf einem Basiswert beruhen. Der Basiswert wird auch als Underlying bezeichnet. Bei beiden Varianten können Underlyings folgende Varianten sein:

In ihrer grundsätzlichen Bedeutung sind sich Optionen und Optionsscheine ähnlich: Es handelt sich dabei um Termingeschäfte, die auf einem Basiswert beruhen. Der Basiswert wird auch als Underlying bezeichnet. Bei beiden Varianten können Underlyings folgende Varianten sein:

- Aktien

- Anleihen

- Rohstoffe

- Zins-Futures

- Währungen

- Aktienindizes

Sowohl Optionen als auch Optionsscheine bilden für den Käufer die Möglichkeit ab, den Basiswert zu einem bestimmten Kurs kaufen oder verkaufen zu können. Um dieses Recht zu erhalten, muss der Käufer eine Optionsprämie zahlen.

Unterschiede zeigen sich schon bei der Gestaltung. Bei Optionen wird unterschieden zwischen:

- Long Call-Option für den Kauf eines Basiswertes

- Long Put-Option für den Verkauf eines Basiswertes

- Short Call-Option für den Verkauf eines Basiswertes auf Verlangen

- Short Put-Option für den Kauf eines Basiswertes auf Verlangen

Bei Optionsscheinen gibt es keine vier Varianten, sondern zur zwei Varianten und zwar den Kauf oder den Verkauf eines Basiswertes, also die Long-Seite. Die Gegenseite bei Optionsscheinen ist der Emittent. Bei Optionen gibt es keinen Emittenten.

Wichtig: Auch die Kursstellung ist ein Faktor bei den Unterschieden. In Bezug auf die Optionen muss an der Börse täglich ein Kurs gestellt werden. Bei Optionsscheinen stellt der Emittent den Kurs und es gibt keine Vorgabe, wie oft dies geschehen muss. Optionsscheine sind daher weniger transparent als Optionen.

Der Faktor Sicherheit – sind Optionen oder Optionsscheine sicherer?

Die Sicherheit spielt für Anleger bei der Auswahl der Anlageprodukte eine wichtige Rolle. Hier kommt die Frage auf, wie hoch die Sicherheit bei Optionen und Optionsscheinen ist.

Die Sicherheit spielt für Anleger bei der Auswahl der Anlageprodukte eine wichtige Rolle. Hier kommt die Frage auf, wie hoch die Sicherheit bei Optionen und Optionsscheinen ist.

Bei Optionsscheinen handelt es sich um Schuldverschreibungen des Emittenten. Dadurch entsteht das sogenannte Emittentenrisiko. Das heißt: Kommt es zu einer Insolvenz des Emittenten, so wird der Optionsschein wertlos und der Käufer kann ihn nicht mehr ausüben. Er hat keine rechtliche Handhabe, dagegen vorzugehen. Bei Optionen erfolgt eine Absicherung durch die Optionsbörse. Der Verkäufer einer Option muss eine Sicherheitseinlage hinterlegen. Dadurch lässt sich das Risiko für den Käufer deutlich reduzieren, es verschwindet jedoch nicht komplett.

Eine weitere Problematik bei den Optionsscheinen ergibt sich daraus, dass hier kein Standard vorhanden ist. Das heißt, der Emittent kann die Bedingungen für den Optionsschein selbst festlegen. Möchte der Anleger genau wissen, in was er investiert, so muss er normalerweise bei jedem Optionsschein die Bedingungen extra lesen. Bei Optionen handelt es sich um standardisierte Anlageobjekte. Das heißt, hier gibt es kaum Unterschiede. Die Transparenz ist dadurch deutlich erhöht.

Die Sicherheit in Bezug auf den Preis ist bei Optionen ebenfalls erhöht, da die Vorgabe gilt, einmal pro Tag einen Kurs an der Börse zu stellen. Bei Optionsscheinen entscheidet der Emittent über die Kursstellung. Hier kann es daher zu unfairen Vorgängen kommen.

Wichtig: Sicherheit bedeutet, sich mit einer guten Strategie zu beschäftigen und diese zu entwickeln. Bei Optionen haben Sie deutlich mehr strategische Möglichkeiten und können eigene Wertpapiere durch Optionen auch absichern.

Weiter zum Testsieger Plus500 – 80% der CFD-Kleinanlegerkonten verlieren Geld82% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

Die Vor- und Nachteile von Optionen

Auch wenn Optionen, im Vergleich zu Optionsscheinen, deutlich mehr Vorteile mitzubringen scheinen, haben auch sie Risiken, die vor der Geldanlage abgewogen werden sollten. Eine Übersicht über die Vor- und Nachteile hilft Ihnen dabei, sich ein umfängliches Bild zu machen.

Auch wenn Optionen, im Vergleich zu Optionsscheinen, deutlich mehr Vorteile mitzubringen scheinen, haben auch sie Risiken, die vor der Geldanlage abgewogen werden sollten. Eine Übersicht über die Vor- und Nachteile hilft Ihnen dabei, sich ein umfängliches Bild zu machen.

Die Vorteile der Optionen

-

- Geringer Kapitalbedarf

Abhängig vom gewählten Basiswert ist der Kapitalbedarf bei Optionen deutlich geringer, als wenn es der direkte Kauf der Basiswerte erfolgt. Die Optionsprämie macht nur einen geringeren Anteil an dem Preis der Basiswerte aus. Das heißt, wer sich 100 Aktien sichern möchte, muss mit Optionen nicht den vollen Preis für 100 Aktien aufbringen.

-

- Es kann zu einem Hebeleffekt kommen

Der Hebeleffekt ist für Anleger besonders attraktiv. Der Optionspreis steigt mit dem Preis des Basiswertes – allerdings nicht 1:1. Wenn die Aktie beispielsweise einen Kursanstieg in Höhe von 20 % verzeichnen kann, kann der Kursanstieg der Option bei 80 % liegen.

-

- Ausführungsrecht

Ein großer Vorteil ist die Möglichkeit, eine Option verfallen zu lassen.

-

- Kursbewegungen nutzen

Bei Optionen kann sowohl von steigenden als auch von fallenden Kursen profitiert werden.

-

- Fehlender Emittent

Optionen haben kein Emittentenriskiko.

Die Nachteile der Optionen

-

- Verlustrisiko

Auch wenn der Verlust auf die Optionsprämie begrenzt werden kann, ist das Verlustrisiko da. Wer Optionen verkauft, der hat sogar ein noch höheres Risiko und sollte immer nur mit gedeckten Optionen arbeiten.

-

- Basiswerte sind gebündelt

In einer Option werden mehrere Basiswerte gebündelt. Es ist nicht möglich, eine Option auf nur einen Basiswert zu kaufen oder zu verkaufen.

Die Vor- und Nachteile von Optionsscheinen

Auch Optionsscheine bringen Vor- und Nachteile mit, die für einen Anleger ein Hinweis darauf sein können, ob der den Handel durchführt oder nicht.

Auch Optionsscheine bringen Vor- und Nachteile mit, die für einen Anleger ein Hinweis darauf sein können, ob der den Handel durchführt oder nicht.

Die Vorteile der Optionsscheine

-

- Einfache Handhabung

Bei Optionsscheinen gibt es nur Call und Put – damit ist der Handel mit den Scheinen sehr einfach und auch Einsteiger verstehen normalerweise schnell das System.

-

- Handel im Wertpapierdepot

Es braucht kein spezielles Konto, um mit Optionsscheinen handeln zu können. Stattdessen reicht es aus, ein Wertpapierdepot zu haben. Dies muss allerdings eine hohe Risikoklasse aufweisen.

-

- Große Auswahl

Optionsscheine gibt es in großer Auswahl. Mehr als 20.000 Stück stehen zur Verfügung. Dadurch habe Sie als Anleger die Wahl, wie Sie sich Ihr Repertoire zusammenstellen möchten.

-

- Liquider Markt

Der Markt für Optionsscheine ist besonders liquide gehalten, dadurch entstehen für Investoren hohe Chancen.

Die Nachteile der Optionsscheine

-

- Emittenten

Optionsscheine haben einen Emittenten, dieser legt die Optionsbedingungen fest und kann entscheiden, wann er einen neuen Kurs herausgibt. Dies bringt ein sehr intransparentes Vorgehen mit sich. Gleichzeitig besteht das Emittentenrisiko. Tritt eine Insolvenz ein, verliert der Käufer seinen Einsatz.

-

- Schwierige Kursstellung

Die Kursstellung ist eines der größten Probleme der Optionsscheine, da diese hier lediglich nach Bedarf des Emittenten erfolgt. Für den Anleger ist es daher schwierig abzuschätzen, ob es sich um einen fairen Kurs handelt.

Fazit: Die Entwicklung der Optionen und Optionsscheine als interessante Basis

Optionen und Optionsscheine werden häufig miteinander verwechselt. Dabei zeigen sich deutliche Unterschiede – wenn auch nicht in der Entwicklung. So ist die Geschichte der Optionen und Optionsscheine ähnlich verlaufen. Beide wurden ins Leben gerufen, um Waren bereits im Vorfeld zu verkaufen. Mit einer Option oder einem Optionsschein konnten sich die Käufer die Möglichkeit sichern, zu einem bestimmten Zeitpunkt die Waren für einen festen Preis zu kaufen. Während die Optionen sich im Laufe der Jahrhunderte weiter entwickelt haben, wurden die Optionsscheine sogar verboten.

Optionen und Optionsscheine werden häufig miteinander verwechselt. Dabei zeigen sich deutliche Unterschiede – wenn auch nicht in der Entwicklung. So ist die Geschichte der Optionen und Optionsscheine ähnlich verlaufen. Beide wurden ins Leben gerufen, um Waren bereits im Vorfeld zu verkaufen. Mit einer Option oder einem Optionsschein konnten sich die Käufer die Möglichkeit sichern, zu einem bestimmten Zeitpunkt die Waren für einen festen Preis zu kaufen. Während die Optionen sich im Laufe der Jahrhunderte weiter entwickelt haben, wurden die Optionsscheine sogar verboten.

Für Anleger ist vor allem interessant, welchen Stand Optionen und Optionsscheine heute haben. Zwar handelt es sich bei beiden Varianten nach wie vor um Derivate, die an der Terminbörse gehandelt werden. Allerdings gibt es deutliche Unterschiede. Diese beginnen bereits damit, dass es bei Optionen keinen Emittenten gibt.

Wer noch unsicher ist, ob sich Optionen oder Optionsscheine die bessere Wahl für seine Strategie darstellen, der kann die Vor- und Nachteile gegenüberstellen. Dabei ist es sinnvoll, für eine Erstellung der Strategie ein Demokonto zu verwenden und so ohne Risiko zu beobachten, wie sich die ausgewählten Optionen oder Optionsscheine entwickeln.

Wichtig: Sowohl Optionen als auch Optionsscheine sind immer von der Kursentwicklung der Basiswerte abhängig.

Bilderquelle: shutterstock.com