Was sind Derivate? – Derivate Definition, Erklärung und 5 Tipps zum Handel

September 18, 2015 11:04 amKurs und Preis eines Derivats beziehen sich immer auf einen bestimmten Basiswert wie zum Beispiel eine Aktie. So einfach die diese Derivate Definition auf den ersten Blick wirkt, so komplex und schnelllebig ist der Handel mit Derivaten. Anleger müssen sich umfassend mit den Chancen und Risiken von Derivaten auseinandersetzen, bevor gehandelt werden kann.

Derivate in der Übersicht

- Derivate beziehen sich auf einen Basiswert

- Durch Hebel können sehr hohe Gewinne und Verluste erzielt werde

- Dank Derivaten kann auch von fallenden Kursen profitiert werden

- Derivate sind äußerst kurzfristig angelegt

- Derivate eignen sich nur für erfahrene Trader

1. Tipp 1: Was sind Derivate? – eine Derivate Definition

Derivate haben keinen Wert im eigentlichen Sinne. Preis und Entwicklung eines Derivats werden immer durch einen sogenannten Basiswert bestimmt. Dabei kann es sich um folgende Finanzprodukte handeln:

- Aktien

- Indices

- Rohstoffe

- Währungspaare

- Anleihen

Kauft ein Anleger eines der oben genannten Finanzprodukte, so wechselt dieses aktiv in seinen Besitz über. Beim Aktienkauf wird der Trader etwa Teilhaber des Unternehmens. Erwirbt ein Anleger aber ein Derivat, dem eine Aktie zugrunde liegt, geht die Aktie selbst nicht in den Besitz des Traders über. Vielmehr kann der Anleger mit dem Derivat auf die Kursentwicklung der Aktie spekulieren. Dabei ist es möglich, sowohl auf steigende als auch auf fallende Entwicklungen des Basiswerts zu setzen.

Kauft ein Anleger eines der oben genannten Finanzprodukte, so wechselt dieses aktiv in seinen Besitz über. Beim Aktienkauf wird der Trader etwa Teilhaber des Unternehmens. Erwirbt ein Anleger aber ein Derivat, dem eine Aktie zugrunde liegt, geht die Aktie selbst nicht in den Besitz des Traders über. Vielmehr kann der Anleger mit dem Derivat auf die Kursentwicklung der Aktie spekulieren. Dabei ist es möglich, sowohl auf steigende als auch auf fallende Entwicklungen des Basiswerts zu setzen.

2. Tipp 2: Diese Möglichkeiten gibt es, um mit Derivaten zu handeln

Es gibt verschiedenste Unterarten von Derivaten. Alle Derivate vereint dabei aber, dass auf die Entwicklung eines Basiswerts spekuliert wird. Zudem werden alle Derivate immer nur über einen äußerst kurzen Zeitraum gehandelt. Meist werden Positionen nur einige Stunden gehalten. Folgende Derivate werden in der Praxis am häufigsten angeboten:

- CFDs

- Futures

- Zertifikate

- Optionen bzw. Optionsscheine

- Forex-Finanzinstrumente

- Swaps

CFD-Handel erklärt

Die CFDs oder Differenzkontrakte sind ein beliebtes Finanzinstrument, welches bei vielen Brokern angeboten wird. Dabei spekulieren die Anleger auf die Entwicklung eines Basiswertes. Das könne beispielsweise Wertpapiere oder Rohstoffe sein. Die Trader wetten faktisch darauf, ob ein Kurs steigt oder fällt. Der Vorteil bei den CFDs liegt vor allem in ihrer Kurzfristigkeit und Flexibilität. Damit können die Trader auf äußerst kurzfristige Kursentwicklungen spekulieren und von fallenden UND steigenden Kursen partizipieren. Möglich ist auch der Einsatz von einem Hebel. Dadurch lässt sich mehr Kapital in den Markt bringen, als die Trader eigentlich haben. Stattdessen hinterlegen sie eine Sicherheitsleistung, einen Anteil ihres eigentlichen Investments, und setzen den Hebel als Multiplikator ein. Damit wird natürlich der vermeintliche Gewinn höher, aber der Hebel birgt auch ein erhöhtes Verlustrisiko, sodass CFDs äußerst risikoreich und nicht für alle Trading-Typen geeignet sind.

Handel mit Futures

Futures sind Optionsscheinen äußerst ähnlich. Allerdings müssen Anleger beim Investment in Futures das Recht (Kauf- oder Verkaufsoption) beim Abschluss eines Futures ausüben. Allerdings erfolgt der Wertausgleich meist mit Geld, sodass kein Realtausch stattfindet. Der Gewinn oder Verlust eines Futures wird aus der Differenz zwischen dem vereinbarten Preis und dem tatsächlichen Preis bei Handelsabschluss errechnet. Zu den bekannten Features gehören beispielsweise Bundesanleihen-Futures. Gehandelt werden diese Derivate vor allem von Hedgefonds, um Kurse abzusichern. Da die Futures ebenfalls äußerst risikoreich sind, sind sie für unerfahrene Anleger weniger geeignet.

Zertifikate handeln

Neben den CFDs und Futures gehören auch die Zertifikate zu den bekannten Derivaten. Dabei handelt es sich um die indirekte Investition in einem Basiswert (beispielsweise eine Aktie, einen Index, Rohstoffe oder Anleihen). Trader investieren mit einem Zertifikat in die zukünftige Entwicklung und spekulieren auf den Verlauf des Basiswertes. Die Auswahl der Zertifikate ist mittlerweile enorm. Von Kreditinstituten werden viele Zertifikate angeboten, die mit hohem oder niedrigem Risiko gehandelt werden können. Wussten Sie, dass das erste Zertifikat ein Indexzertifikat auf den DAX war? Auch die Zertifikate sind keine Derivate, in die unerfahrene Trader investieren sollten. Da einige von ihnen äußerst riskant sind, sind sie für ambitionierte und erfahrene Anleger besser geeignet. Die Knock-Out-Zertifikate sind eine besondere Form und äußerst risikoreich, können große Verluste in kürzester Zeit einbringen (auch Totalverlust). Deshalb sollten die privaten unerfahrenen Anleger vor allem von diesen Zertifikaten die Finger lassen.

Jetzt Konto beim Testsieger XTB eröffnenCFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Forex traden

Der Handel mit Devisen wird bei Anlegern ebenfalls immer beliebter. Dabei spekulieren sie Trader auf die Entwicklung von Währungspaaren (zum Beispiel EUR/USD, EUR/GBP und USD/JPY). Die Anleger versuchen, möglichst günstig einzukaufen und später teuer zu verkaufen. Nur damit werden Gewinne erzielt. Doch auch beim Forexhandel sind natürlich Verluste möglich. Dennoch ist er deutlich einfacher zu verstehen als beispielsweise der Handel mit Zertifikaten oder Futures. Deshalb nutzen viele Anleger den Handel am Devisenmarkt als Einstieg zum Trading. Erfahrene Privatanleger beziehen häufig einen Hebel mit ein, um zu noch mehr Kapital in den Markt zu bringen und die möglichen Gewinne zu erhöhen. Allerdings ist auch hier beim Hebel wieder Vorsicht geboten, denn er kann auch die Verluste deutlich erhöhen.

Tipp: Wer sich zunächst einen Überblick der einzelnen Derivate beim Broker verschaffen möchte, kann mit einem Demokonto beginnen. Erfahrungsgemäß bieten viele Broker ein kostenloses Demokonto mit virtuellem Guthaben; häufig sogar zeitlich unbegrenzt. Damit können die Trader die einzelnen Derivate risikolos testen und sich damit vertraut machen.

3. Tipp 3: Chancen und Risiken von Derivaten

Derivate werden meist als sogenannte Hebelprodukte erworben. Das ermöglicht es Tradern, mit geringen eigenen Mitteln, viel Geld am Kapitalmarkt zu bewegen. Durch den Hebel können kleine Kurssteigerungen des Basiswerts zu überproportional hohen Kurssteigerungen des Derivats führen. Selbiges gilt natürlich ausdrücklich auch für den umgekehrten Fall. Trader können durch den Hebel deutlich mehr Geld verlieren, als ursprünglich eingesetzt wurde. Ein kurzes Rechenbeispiel soll die Hebelwirkung verdeutlichen:

Derivate werden meist als sogenannte Hebelprodukte erworben. Das ermöglicht es Tradern, mit geringen eigenen Mitteln, viel Geld am Kapitalmarkt zu bewegen. Durch den Hebel können kleine Kurssteigerungen des Basiswerts zu überproportional hohen Kurssteigerungen des Derivats führen. Selbiges gilt natürlich ausdrücklich auch für den umgekehrten Fall. Trader können durch den Hebel deutlich mehr Geld verlieren, als ursprünglich eingesetzt wurde. Ein kurzes Rechenbeispiel soll die Hebelwirkung verdeutlichen:

Angenommen, der Kurs einer Aktie liegt derzeit bei 100 Euro. Gehandelt werden soll aber nicht die Aktie, sondern ein Derivat mit dem Hebelfaktor 4. Der Anleger entscheidet sich nach reiflicher Überlegung, auf einen Kursgewinn des Basiswerts zu setzen und erwirbt ein Derivat für ebenfalls 100 Euro.

- Fall 1: Der Kurs entwickelt sich wie gewünscht. Die Aktie steigt um insgesamt 10 Prozent auf 110 Euro. Durch den Hebelfaktor 4 steigt der Kurs des Derivats damit um ganze 40 Prozent. Insgesamt kann der Anleger also einen Gewinn von 40 Euro verbuchen.

- Fall 2: Durch nicht vorhersehbare Entwicklungen am Markt, fällt die Aktie um 30 Prozent. Durch den Hebelfaktor 4 sinkt der Kurs des Derivats praktisch um 120 Prozent. Das Derivat ist damit rein rechnerisch weniger Wert als 0 Euro. Der Trader verliert also seine kompletten 100 Euro. Je nach Broker kann es aber zur sogenannten Nachschusspflicht kommen. Rein rechnerisch hätte das Derivat einen Kurs von minus 20 Euro. Diesen Negativbetrag müssen Trader bei einigen Brokern bezahlen. Damit hat der Trader mehr Geld durch die Position verloren, als er ursprünglich überhaupt investiert hat. Tipps erfährt man zum Beispiel in denIG Markets Hebel einstellen FAQ

4. Tipp 4: Die Auswahl der richtigen Derivate und Hebel

Grundsätzlich gibt es keine guten oder schlechten Derivate. Aufgrund dessen, dass Derivate meist nur wenige Stunden gehalten werden, müssen Anleger beinahe täglich entscheiden, welche Derivate und Hebel erworben werden. Einige grundlegende Aspekte haben sich allerdings in der Praxis bewährt, um erfolgreich mit Derivaten zu handeln:

- Spezialisierung auf Basiswerte: Trader sollten sich gerade zu Beginn auf wenige Basiswerte konzentrieren, die alle aus derselben Kategorie stammen. Besonders Aktien eignen sich aufgrund der Vielfalt dazu, mit dem Handel von Derivaten zu beginnen.

- Spezialisierung auf Art des Derivats: Auch bei den Derivaten selbst gibt es viele verschiedenen Unterformen. CFDs, Futures oder Zertifikate unterscheiden sich zwar nicht grundsätzlich voneinander, allerdings gibt es wichtige Detailfragen, die geklärt werden müssen. Auch hier gilt es für Trader, alle Facetten des jeweiligen Derivats komplett zu verstehen, bevor es mit dem Handel losgeht.

- Art des Hebels: Im obigen Beispiel war der Hebel des Derivats konstant. Bei Optionsscheinen ist der Hebel allerdings variabel.Das bedeutet, dass sich der Hebel auf den gesamten Kontostand des Traders bezieht. Der Hebel berechnet sich dann aus der Positionsgröße geteilt durch den Kontostand.

- Maximalen Verlust einkalkulieren: Theoretisch ist es möglich, durch Hebel nahezu unendlich hohe Verluste einzufahren. Besonders im Zuge der Krise um den Schweizer Franken Anfang 2015 mussten einige Trader aufgrund dessen sogar Privatinsolvenz anmelden. Trader sollten den Hebel daher immer so wählen, dass selbst der realistisch betrachtet höchste Verlust noch immer verkraftbar ist. Hilfreich ist hier der garantierte IG Marktes Stop Loss.

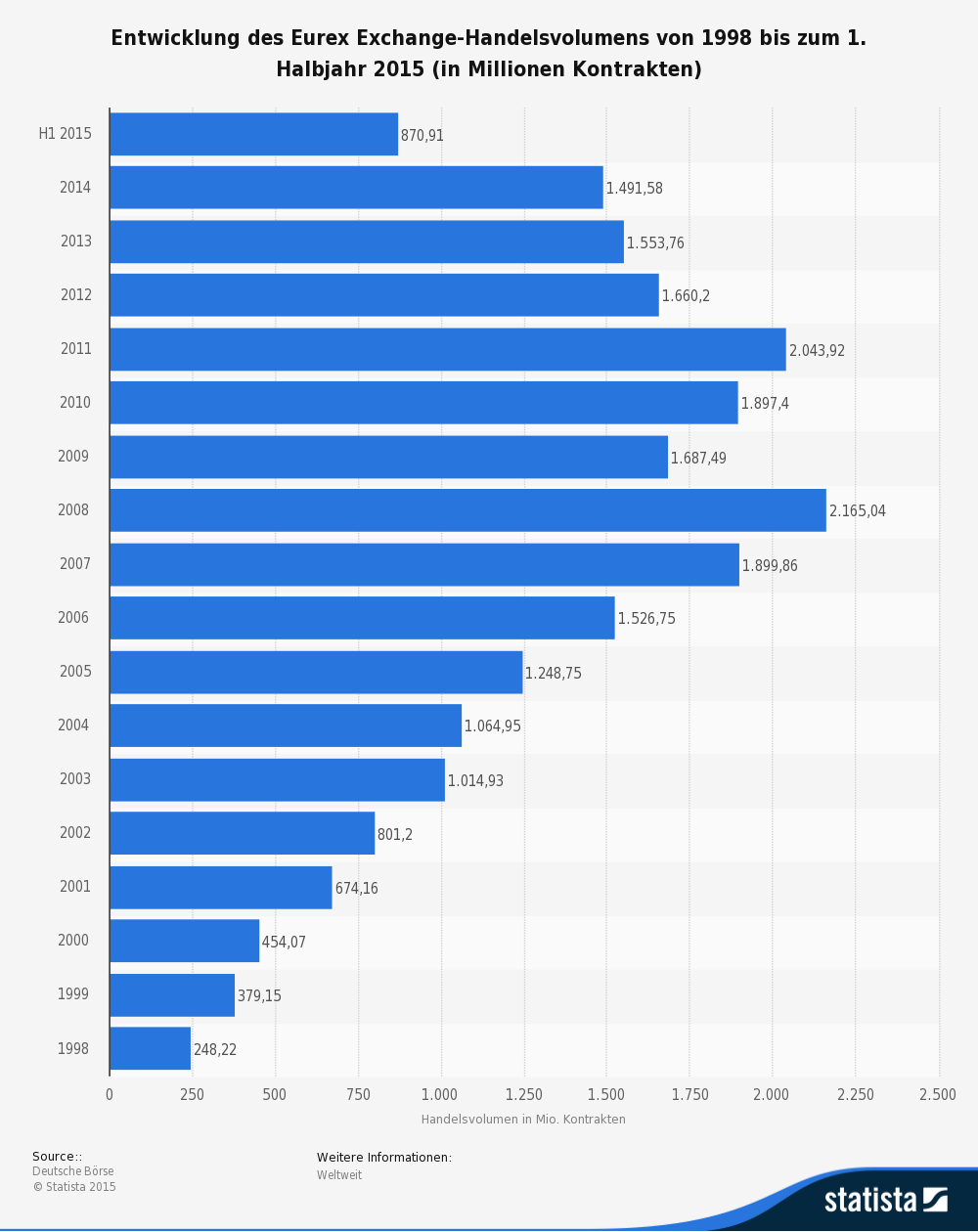

Der Handel von Derivaten gewinnt in den letzten Jahren immer mehr an Bedeutung

Um die tagesaktuell empfehlenswerten Derivate auszuwählen, müssen Trader selbstverständlich eine Vielzahl von Informationen einholen und ganze Datensätze auswerten. Grundsätzlich ist es aber immer empfehlenswert, sich auf bestimmte Derivate und Basiswerte zu spezialisieren. Sind diese dann tagesaktuell aufgrund gewisser Marktfaktoren kaum einschätzbar, wird an diesem spezifischen Tag dann auf den Handel mit Derivaten verzichtet.

Jetzt Konto beim Testsieger XTB eröffnenCFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

5. Tipp 5: Für wen eignet sich der Handel mit Derivaten?

Um mit Derivaten erfolgreich zu sein, müssen sich Anleger zunächst mit den Produkten selbst und dessen Grundlagen auseinandersetzen. Die Aneignung des Know-hows setzt dabei nicht nur Zeitaufwand voraus, sondern auch bereits bestehendes Fachwissen. Wer noch nie mit Aktien gehandelt hat, kann Derivate nicht verstehen. Auch die Informationseinholung über bestimmte Basiswerte kostet viel Zeit und kann eigentlich nur von erfahrenen Tradern tagesaktuell durchgeführt werden. Zudem ist der Handel äußerst spekulativ und verlangt dem Trader auch mental einiges ab. Wichtige Entscheidungen, die über den Gewinn oder Verlust von mehreren tausend Euro entscheiden, müssen binnen Sekunden getroffen werden. Professionelle Anleger haben zeitgleich mehrere Bildschirme, Charts und Nachrichtenportale im Blick – und bewahren dabei jederzeit die nötige Ruhe.

Um mit Derivaten erfolgreich zu sein, müssen sich Anleger zunächst mit den Produkten selbst und dessen Grundlagen auseinandersetzen. Die Aneignung des Know-hows setzt dabei nicht nur Zeitaufwand voraus, sondern auch bereits bestehendes Fachwissen. Wer noch nie mit Aktien gehandelt hat, kann Derivate nicht verstehen. Auch die Informationseinholung über bestimmte Basiswerte kostet viel Zeit und kann eigentlich nur von erfahrenen Tradern tagesaktuell durchgeführt werden. Zudem ist der Handel äußerst spekulativ und verlangt dem Trader auch mental einiges ab. Wichtige Entscheidungen, die über den Gewinn oder Verlust von mehreren tausend Euro entscheiden, müssen binnen Sekunden getroffen werden. Professionelle Anleger haben zeitgleich mehrere Bildschirme, Charts und Nachrichtenportale im Blick – und bewahren dabei jederzeit die nötige Ruhe.

Darüber hinaus darf niemals das komplette Anlageportfolio aus Derivaten bestehen. Auch erfahrene Trader nutzen nur einen Bruchteil ihres Kapitals, um mit Derivaten zu handeln oder sein Depot beziehungsweise das Aktienpaket damit zu hedgen. Damit dieser Bruchteil aber überhaupt groß genug ist, muss der gesamte Kapitalstock schon mehrere zehntausend Euro betragen. Kleinanlegern ist dringend von der Investition abzuraten. Wer allerdings bereits über Fachwissen im Aktienmarkt, ein relativ hohes Maß an Risikobereitschaft und das nötige Kapital verfügt, der kann in den Handel mit Derivaten einsteigen. Die Grundlage für das Trading sollte eine umfassende Informationseinholung bilden. Der Handel mit Derivaten eignet sich also ausdrücklich nicht für unerfahrene Kleinanleger. Nur zumindest fortgeschrittene und semiprofessionelle Trader können über einen Einstieg in den Handel mit Derivaten nachdenken.

6. Vor- und Nachteile von Derivaten

| Vorteile | Nachteile |

| Hohe Anzahl an unterschiedlichsten Basiswerten verfügbar | Nur für erfahrene Trader geeignet |

| Durch Hebel hohe Gewinne möglich,… | …aber ebenso hohe Verluste |

| Bieten die Möglichkeit, auch von fallenden Kursen zu profitieren | Schnelllebige Finanzprodukte, die ein hohes Maß an Arbeitseinsatz erfordern |

| Erfordern nur geringen eigenen Kapitaleinsatz | Sehr anfällig für unvorhergesehene Marktentwicklungen (Beispiel Schweizer Franken Anfang 2015) |