Trading mit Joe Ross – Alles zum „Ross Haken“ und „1-2-3-Kursmuster“

Juli 4, 2016 8:00 am[marker color=“#34aa6f“] Ross-Muster sind in jedem Markt handelbar [/marker]

Joe Ross zählt zu den ersten privaten Tradern, der sich mit Daytrading befasste. Seine Bücher werden weltweit verkauft, und das zu unüblich hohen Preisen. Einige Techniken sind zum Allgemeingut der Technischen Analyse geworden, ohne dass noch jemand nach dem Ursprung fragt.

Vielleicht die wichtigsten Techniken seiner Lehre sind das 1-2-3-Kursmuster und der „Ross-Haken“. Es sind zwei Formationen, die ohne Indikatoren auskommen. Das ist ein großer Vorteil, weil sie ohne Verzögerung in jedem Markt angewendet werden können.

Die nachfolgenden Beispiele entsprechen der typischen bullishen Marktsituation. Alle Regeln gelten in umgekehrter Reihenfolge für einen Short-Trade.

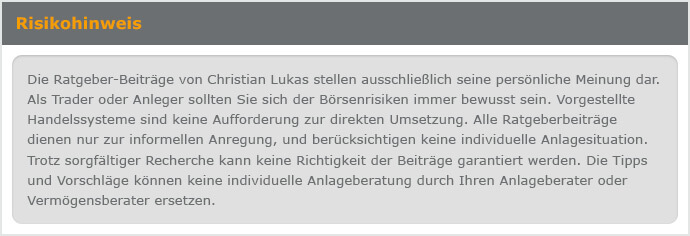

Bild: Das bullishe 1-2-3-Kursmuster mit anschließendem Ross-Haken (RH)

Am Ende einer Abwärtsbewegung gibt es immer ein bestimmtes Kursmuster. Es ist kein Wundermuster, sondern die normale Abfolge eines Tiefpunktes.

So zählen Sie das 1-2-3-Muster

– Es bildet sich ein Tief nach einer Abwärtsbewegung. Das markante Tief wird als Punkt 1 bezeichnet. Das Tief ist solange gültig, bis ein neues Tief entsteht. Jedes neue Tief ist ein vorläufiger Punkt 1.

– Nach Punkt 1 muss der Kurs ansteigen. Nach der ersten kleinen Aufwärtsbewegung entsteht ein kleines Hoch. Das ist der Punkt 2.

– Nach Punkt 2 fällt der Kurs wieder zurück. Als Ergebnis entsteht der Punkt 3. Aber niemals darf der Punkt 3 unterhalb von Punkt 1 liegen. In diesem Fall wäre das Kursmuster ungültig, und die Zählung ist neu zu starten.

Bei der Ausbildung der Ausgangssituation des 1-2-3-Musters muss der Fokus auf die Kursbewegung von Punkt 2 zu 3 gelegt werden. In dieser Bewegung muss sich eine bullishe Konsolidierungsformation bilden. Die Konsolidierung ist der Schlüssel für die nachfolgende Aufwärtsbewegung. Je länger sie andauert, desto höher ist das Kräftepotenzial.

Joe Ross bezeichnet seine Konsolidierungen als ledge, congestion oder range.

Eine „ledge“ ist eine Kursleiste, die aus mindestens vier Kursbalken besteht. Zusätzlich gibt es die Bedingung, dass die Leiste annähernd zwei gleiche Tiefs enthält. Insgesamt sollt die ledge aus nicht mehr als zehn Kursbalken bestehen.

Besitzt die Konsolidierung mehr als zehn Kursbalken, dann spricht Ross von einer congestion. Das ist eine Art „Schiebezone“, die zwischen 11 und 20 Kursbalken enthält. Ab 21 Kursbalken geht Ross von einer „Trading-Range“ aus.

Die Phase der Konsolidierung ist beendet, wenn der Kurs den Punkt 2 überwindet. Oberhalb von Punkt 2 sollte sich der Kurs beschleunigen. Es wäre ein Zeichen dafür, dass die Marktteilnehmer auf steigende Kurse setzen.

Einstiegssituation für einen Long-Trade

Aggressive Trader setzen eine „Buy-Stop-Order“ direkt über den Punkt 2 des Kursverlaufes. Das bedeutet, eine Long-Position wird automatisch eröffnet, wenn der definierte Kurswert über Punkt 2 berührt wird. Bis dahin liegt die offene Order beim Broker.

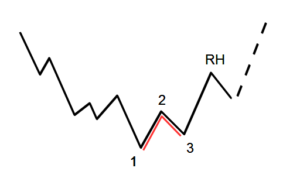

Wer eine risikoärmere Vorgehensweise bevorzugt, der wartet den Ross-Haken (RH) ab. Ein Ross-Haken definiert sich als das erste Hoch nach Punkt 2. Jedes weitere Hoch mit anschließender Konsolidierung ist ein weiterer Ross-Haken. Ein Ross-Haken ist frühestens erkennbar, wenn der darauffolgende Kursbalken ohne neuen Höchstkurs abwärtsgerichtet ist. Ein Ross-Haken entsteht stets nach einer ledge oder einer congestion.

Bild: Eine Aufeinanderfolge von Ross-Haken.

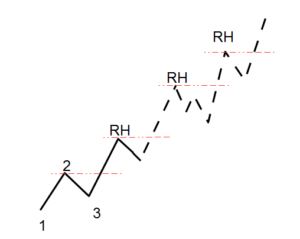

Darum ist der Ross-Haken erfolgreich

Die Effizienz des Ross-Hakens entsteht aus dem Kursmuster selbst. Das 1-2-3-Muster ist die Basis für eine Umkehrbewegung aus einer Abwärtswelle. In diesem Zusammenhang besteht die Möglichkeit, dass sich die Kurse übergeordnet in einem Abwärtstrend befinden. Somit könnte das 1-2-3-Muster auch ein Teil eines bearishen a-b-c-Wellenmusters sein. Übertrifft der Kurs den Ross-Haken egalisiert sich das a-b-c-Muster.

Bild: Das Vermischen des 1-2-3-Musters mit einem bearishen a-b-c-Muster (rot)

Im oberen Bild entsteht der Ross-Haken nach der Welle C. Handelt es sich um einen Abwärtstrend, dann beginnt nach Welle C eine neue dynamische Abwärtsbewegung. Wer nun aggressiv einen Long-Einstieg über Punkt 2 gesucht hat, der muss schnellstens seinen Trade beenden. Ansonsten drohen im Abwärtstrend hohe Kursverluste.

Der Ross-Haken bietet eine zusätzliche Sicherheit. Setzt der Trader nicht über Punkt 2, sondern über dem Ross-Haken eine Buy-Stop-Order, dann steigt das Gewinnpotenzial. Besonders Marktteilnehmer, die nach Welle c eine Short-Position eingenommen haben, werden auf dem falschen Fuß erwischt. Sie werden praktisch aus dem Markt gezwungen, weil sie ihre Position glattstellen müssen.

Das 1-2-3-System mit Ross-Haken kann in allen Märkten und Zeitebenen gehandelt werden. Trotzdem stellt ein erfahrener Trader sicher, dass die notwendige Volatilität im Markt vorhanden ist. Ohne Volatilität sind die Muster nur die „Hälfte“ wert.

Gesetz der Charts

Was bisher an Chart-Mustern beschrieben wurde, bezeichnet Joe Ross als „Gesetz der Charts“. Das klingt etwas überzogen, und doch muss man anerkennen, dass sich jeder Kurs-Chart in die drei Segmente 1-2-3-Muster, Ross-Haken und Konsolidierungen zerlegen lässt.

Joe Ross zeigt in seinen vielen Trading-Büchern gute Einstiegssignale. Weniger konkret ist er leider beim Beenden eines Trades. Der richtige Ausstieg aus einem Trade ist jedoch die Königsdisziplin des Traders. Ein guter Ausstieg zeichnet sich insoweit aus, dass er dem Markt angepasst ist. Ein Trendmarkt ist anders zu bearbeiten als ein Seitwärtsmarkt. Während in einem Trendmarkt die Position möglichst lange gehalten werden sollte, ist es in einem Seitwärtsmarkt sinnvoll, eine Position im überkauften bzw. überverkauften Zustand zu beenden. In einem Seitwärtsmarkt läuft der Markt zyklisch auf und ab. Relative Hochs oder Tiefs wären gute Ein- und Ausstiegspunkte.

Das Risiko- und Geld-Management ist ein Erfolgsfaktor

Ein bedeutender Erfolgsfaktor jedes Traders ist das Risiko- und Geld-Management. Hierbei geht es um die Höhe des Kapitaleinsatzes im Verhältnis zum Verlustrisiko. Es gibt dabei keine allgemeingültigen Gesetze, denn das Thema Risiko ist ein höchst Persönliches. Während ein Trader gerne mit erhöhtem Risiko spielt, möchte der andere es auf ein Minimum reduzieren.

Wie bedeutend das Geld- und Risiko-Management ist, zeigte das berühmte „Turtle-Experiment“. Hierbei bekam eine Gruppe von 10 Tradern klare Vorgaben hinsichtlich der Handelsstrategie und des Geld-/Risiko-Managements. Obwohl alle Trader mit den gleichen Voraussetzungen starteten, zeigte sich, dass es erhebliche Unterschiede bei Gewinnen und Verlusten gab. Die Mehrheit der Trader-Gruppe verdiente wenig oder kein Geld. Diejenigen die Geld verdienten, haben jedoch so große Gewinne erzielt, dass sie die Verluste der anderen mehr als ausgleichen konnten.