Wie man mit dem McClellan-Oszillator den Aktienmarkt handelt

September 2, 2015 3:30 pmWöchentlich gibt es auf http://www.aktienkaufen.com/aktien/news/aktienanalysen/ eine Aktienempfehlung und eine Gesamtmarktanalyse auf technischer Basis. Meistens basiert die Gesamtmarktanalyse auf den McClellan-Indikatoren. Die Indikatoren geben einen Überblick über den Trend und die innere Verfassung des Marktes. Nicht selten haben sie eine vorlaufende Eigenschaft. Deshalb sind sie ideal, als Begleitung für eine Aktienempfehlung. So wird jede Aktienempfehlung treffsicherer, wenn sie in Richtung des Gesamtmarktes erscheint.

Um die McClellan-Oszillatoren zu verstehen, ist es notwendig ein wenig tiefer in die Materie einzutauchen.

Jetzt Konto beim Testsieger XTB eröffnenCFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

1. Advanced-Decline-Line (ADL) und Advanced-Decline-Line-Volume (ADL-Vol)

Die Basis des McClellan-Oszillators ist die ADL. Hierbei werden zunächst alle Aktien danach unterteilt, ob sie am Handelstag gestiegen oder gefallen sind. Die ADL berechnet sich aus der Differenz von gestiegenen und gefallenen Aktien innerhalb eines Marktes. Ist die Differenz positiv wird der Indikator addiert und andernfalls subtrahiert. Deshalb ist eine steigende ADL, bullish zu bewerten. Ein fallender Indikator ist folglich bearish.

Die Basis des McClellan-Oszillators ist die ADL. Hierbei werden zunächst alle Aktien danach unterteilt, ob sie am Handelstag gestiegen oder gefallen sind. Die ADL berechnet sich aus der Differenz von gestiegenen und gefallenen Aktien innerhalb eines Marktes. Ist die Differenz positiv wird der Indikator addiert und andernfalls subtrahiert. Deshalb ist eine steigende ADL, bullish zu bewerten. Ein fallender Indikator ist folglich bearish.

Die ADL ist in erster Linie ein Trendindikator. Gute Prognosen ergeben sich deshalb zum Beispiel aus der Überschneidung zu Gleitenden Durchschnitten. Besonders effektiv sind außerdem Divergenzen und Konvergenzen zum untersuchten Aktienmarkt.

Die ADL-Vol erfüllt im Prinzip die gleichen Voraussetzungen, wie die konventionelle ADL. Die ADL-Vol dient jedoch zur Bestätigung der ADL und ist meist etwas reaktionsschneller.

2. So funktioniert die vorauslaufende Wirkung der ADL

Wenn ein Markt beispielsweise im Aufwärtstrend in der Nähe einer Gipfelbildung ist, dann sollte vor dem Erreichen des Gipfels, der durchschnittliche Anteil an steigenden Aktien kleiner werden. Das hat zur Folge, dass die ADL ihren eigenen Gipfel vor dem tatsächlichen Gipfel erreicht. Dieser vorauslaufende Effekt wird besonders sichtbar, wenn viele Aktien an der Berechnung des ADL beteiligt waren.

Wenn ein Markt beispielsweise im Aufwärtstrend in der Nähe einer Gipfelbildung ist, dann sollte vor dem Erreichen des Gipfels, der durchschnittliche Anteil an steigenden Aktien kleiner werden. Das hat zur Folge, dass die ADL ihren eigenen Gipfel vor dem tatsächlichen Gipfel erreicht. Dieser vorauslaufende Effekt wird besonders sichtbar, wenn viele Aktien an der Berechnung des ADL beteiligt waren.

Berechnung:

ADL = Summierung der Differenz aus gestiegenen Aktien und gefallenden Aktien

ADL-Vol = Summierung der Differenz aus steigendes Volumen und fallendes Volumen

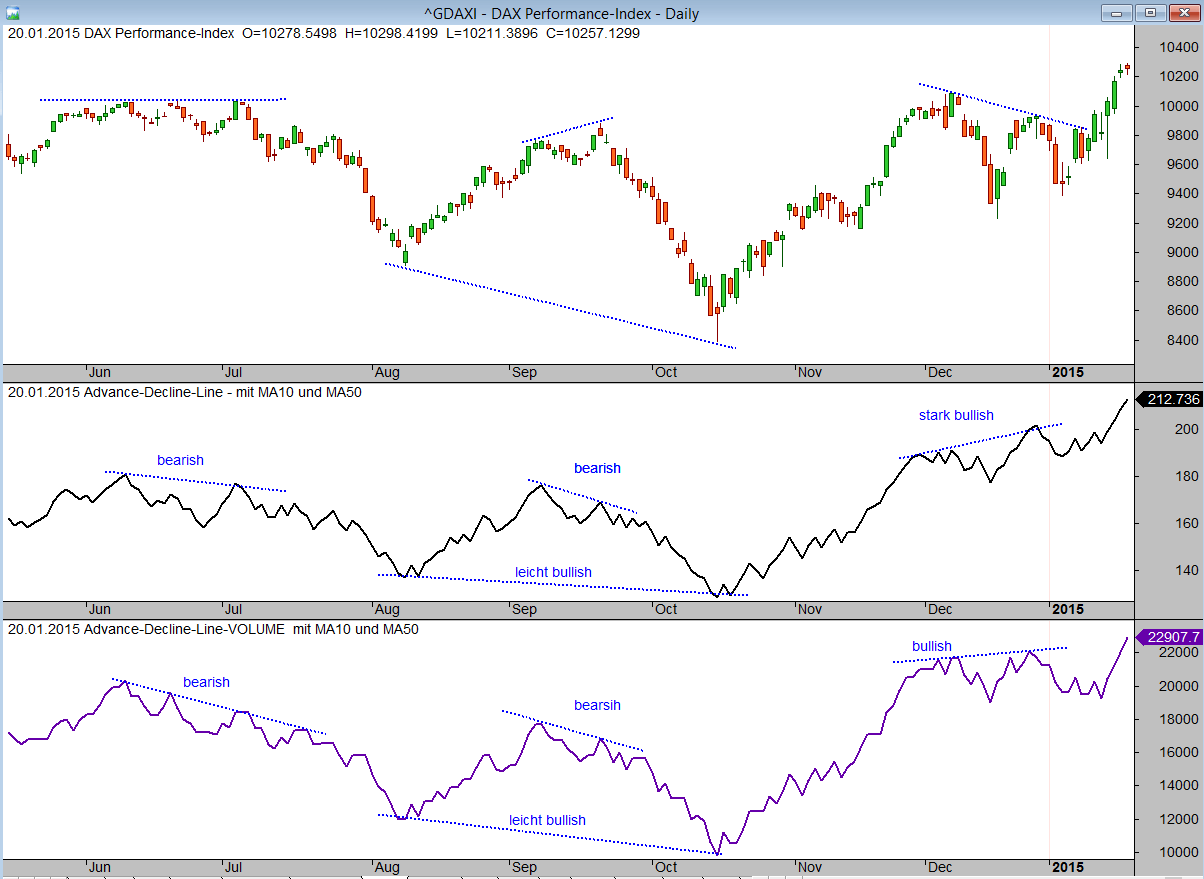

Tages-Chart des DAX mit Advance-Decline-Line und Advance-Decline-Line-Volume mit bullishen und bearishen Divergenzen

Für die Berechnung der DAX-ADL und der -ADL-Vol sind im oberen Bild lediglich die 30 DAX-Aktien beteiligt. Die Genauigkeit der Berechnung steigt mit der Anzahl der Aktien. Um einen Markt zu untersuchen, sollte die ADL eigentlich mehr als 30 Aktien enthalten. Eine Ausnahme kann man dann machen, wenn die 30 Aktien aus unterschiedlichen Branchen entstammen. Sie sollten nur wenig miteinander korrelieren.

3. Trendlinien in der ADL sind nützlich

Innerhalb der ADL-Indikatoren haben Trendlinien eine überragende Bedeutung. Bricht ein Markt aus einer Handelsspanne aus, sollte das gleichzeitig durch die ADL und die ADL-Vol bestätigt werden. Ideal ist es, wenn zum Beispiel bei einem Long-Signal die ADL-Vol etwas steiler wäre, als die ADL selbst. Als Analyst weiß man dann, dass beim Ausbruch viele Aktien und viel Volumen beteiligt waren. Das erhöht die Wahrscheinlichkeit für einen geglückten Ausbruch.

Innerhalb der ADL-Indikatoren haben Trendlinien eine überragende Bedeutung. Bricht ein Markt aus einer Handelsspanne aus, sollte das gleichzeitig durch die ADL und die ADL-Vol bestätigt werden. Ideal ist es, wenn zum Beispiel bei einem Long-Signal die ADL-Vol etwas steiler wäre, als die ADL selbst. Als Analyst weiß man dann, dass beim Ausbruch viele Aktien und viel Volumen beteiligt waren. Das erhöht die Wahrscheinlichkeit für einen geglückten Ausbruch.

Jetzt Konto beim Testsieger XTB eröffnenCFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

4. Der McClellan-Oszillator im Einsatz

Auf amerikanischen Webseiten für Technische Analyse werden sehr gerne Gesamtmarktindikatoren verwendet. Einer davon ist der McClellan-Oszillator. Obwohl der Indikator schon 1969 entwickelt wurde, blieb er zu Beginn unpopulär. Erst in den letzten Jahren hat er sich immer weiter in den Vordergrund geschoben. Nun zählt er mittlerweile zur Spitze der Gesamtmarktindikatoren. Die Entwickler des Indikators sind Sherman und Marian McClellan. Der McClellan ist eine spezifische Abwandlung des ADL-Indikators. Die ADL ist deshalb die Basis zur Weiterberechnung. Der McClellan-Oszillator entsteht durch die Glättung der ADL mit zwei verschiedenen exponentiellen Gleitenden Durchschnitten (EMA). Das Ergebnis ist ein Momentum-Oszillator, der um seine Nulllinie pendelt.

Auf amerikanischen Webseiten für Technische Analyse werden sehr gerne Gesamtmarktindikatoren verwendet. Einer davon ist der McClellan-Oszillator. Obwohl der Indikator schon 1969 entwickelt wurde, blieb er zu Beginn unpopulär. Erst in den letzten Jahren hat er sich immer weiter in den Vordergrund geschoben. Nun zählt er mittlerweile zur Spitze der Gesamtmarktindikatoren. Die Entwickler des Indikators sind Sherman und Marian McClellan. Der McClellan ist eine spezifische Abwandlung des ADL-Indikators. Die ADL ist deshalb die Basis zur Weiterberechnung. Der McClellan-Oszillator entsteht durch die Glättung der ADL mit zwei verschiedenen exponentiellen Gleitenden Durchschnitten (EMA). Das Ergebnis ist ein Momentum-Oszillator, der um seine Nulllinie pendelt.

McClellan-Oszillator =

EMA (gestiegene Aktien – gefallene Aktien)19 –

EMA (gestiegene Aktien – gefallene Aktien)39

Die 19fache und 39fache Glättung sind fix eingestellt, da sie in etwa eine 5%- und eine 10%-Abweichung von der ADL repräsentieren sollen. Dies wurde als 5%- und 10%-Trend in der Ursprungsformel (1969) definiert. Daher würde jede Änderung der Glättung den McClellan-Oszillator zu einem verfremdeten Indikator abwandeln.

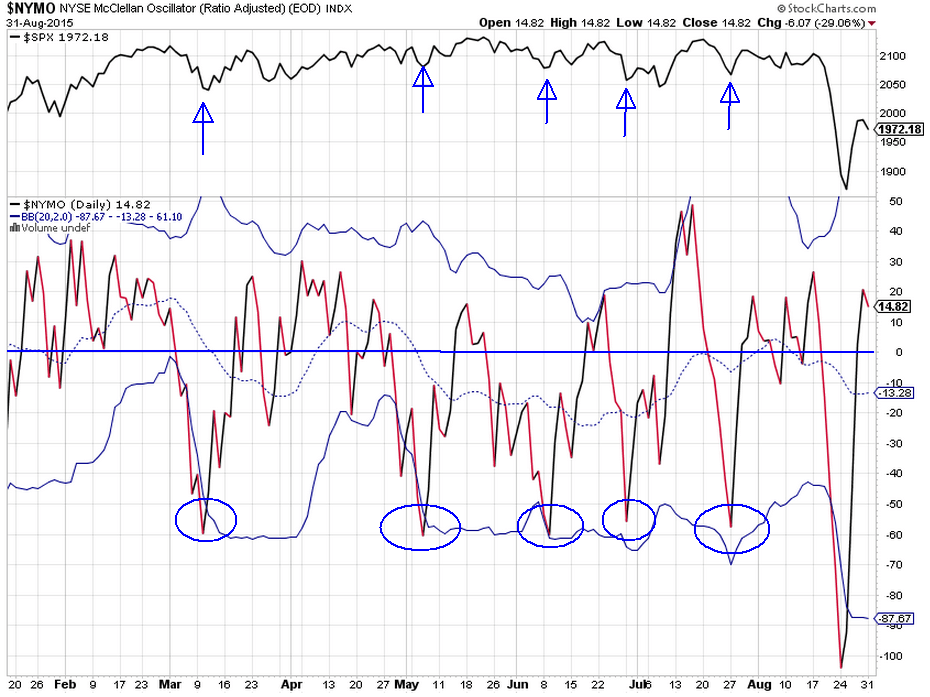

Tages-Chart des McClellan-Oszillators umrahmt von Bollinger-Bändern

5. Interpretation des McClellan-Oszillators :

- Der McClellan-Oszillator gibt seine Handelssignale im Swing-Trading beim Überschreiten der Nulllinie. Ein Wert über der Nulllinie ist bullish, und unter der Nulllinie bearish.

- Vergleicht man die Hochs des McClellan-Oszillator mit den Kurshochs sollte eine Übereinstimmung bestehen. Andernfalls ergibt sich eine Divergenz, die für eine Momentumänderung des Marktes spricht. Das gleiche gilt umgedreht für die Tiefs des Marktes.

- Für eine Analyse der Indikator-Spitzen ist das relative Niveau bei einer Umkehr wichtig. Im oberen Chart sind beispielhaft die unteren Spitzen umkreist. Leicht ist zu erkennen, dass im Bereich zwischen -55 und -60 regelmäßig ein bullisher Kursanstieg erfolgte. Solche Regelmäßigkeiten sollte man stets suchen, denn sie bringen eine hohe Signalgenauigkeit.

- Mit Bollinger-Bändern lässt sich der McClellan-Oszillator noch etwas verfeinern. Grundsätzlich zeigen die Bollinger-Bänder den Bereich des Extrems an. Tritt der Indikator über die Bänder ist der Markt überkauft bzw. überverkauft.

- Pendelt der McClellan-Oszillator für längere Zeit mit geringen Ausschlägen um seine Nulllinie, dann ist bald mit einer dynamischen Bewegung zu rechnen. In diesem Fall ist es sinnvoll auf einen Ausbruch zu warten, und dem Markt anschließend zu folgen.

- Gute Handelssignale ergeben sich, wenn eine Trendlinie im Indikator gezogen werden kann. Die Trendlinie sollte mindestens drei Auflagepunkte haben. Wird anschließend die Trendlinie gebrochen, ist eine dynamische Bewegung zu erwarten.

6. Tipp für Swing-Trader

Die Anwendung des McClellan-Oszillators ist besonders wertvoll, wenn man seine Signale als kurzfristiger Swing-Trader umsetzt. Dabei beträgt die Haltedauer nur wenige Tage.

Die Anwendung des McClellan-Oszillators ist besonders wertvoll, wenn man seine Signale als kurzfristiger Swing-Trader umsetzt. Dabei beträgt die Haltedauer nur wenige Tage.

Einige Webseiten bieten zum McClellan-Oszillator auch einen McClellan-Oszillator-Volume an. Die berechnungsweise basiert in diesem Fall auf der ADL-Volume. Damit ist es dann möglich, jedes Handelssignal des McClellan-Oszillators mit dem Handelsvolumen zu kontrollieren. Die Qualität der Handelssignale lässt sich so nochmals steigern.