Was ist ein Exchange-traded funds (ETF) ?

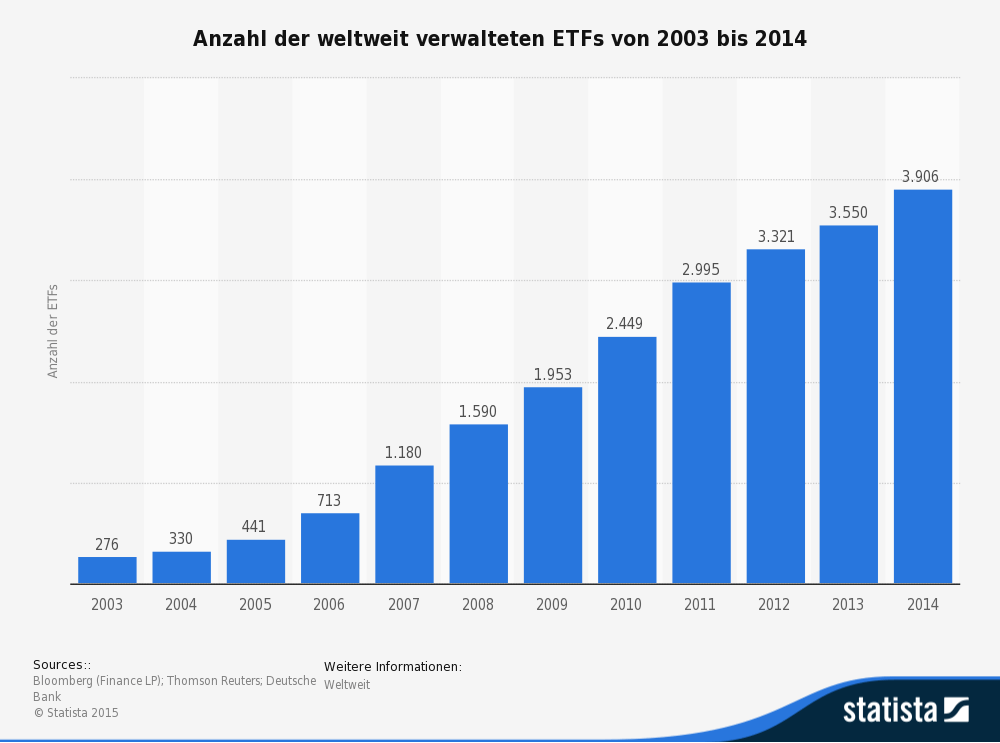

November 30, 2015 10:00 amAls Privatanleger auf dem Aktienmarkt haben Sie sicher bereits von Exchange Traded Funds, kurz ETF, gehört. Doch obwohl diese Fonds auch in Deutschland seit dem Jahre 2000 zu den beliebtesten Anlagemöglichkeiten gehören, wissen viele Anleger nicht genau, worum es sich hier handelt. Dieser Artikel bietet daher neben einer genauen ETF Definition auch eine Übersicht über alle ETF Vorteile und welche langfristigen Möglichkeiten sich hier ergeben. Wer ETFs handeln möchte, sollte jedoch auch hierbei erfolgreiche Börsenstrategien anwenden.

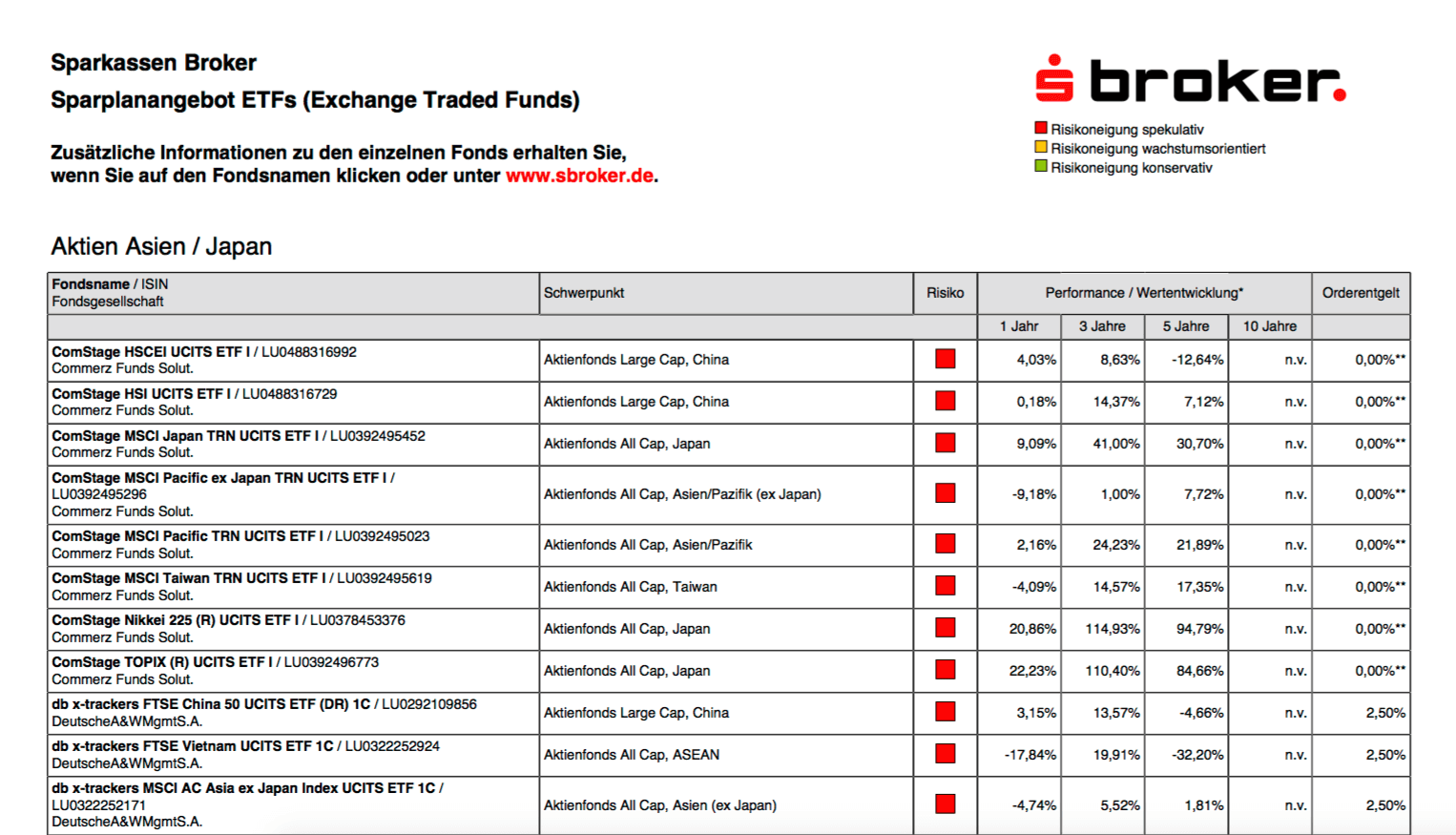

Jetzt weiter zu S-BROKER und Konto eröffnen

Definition ETF

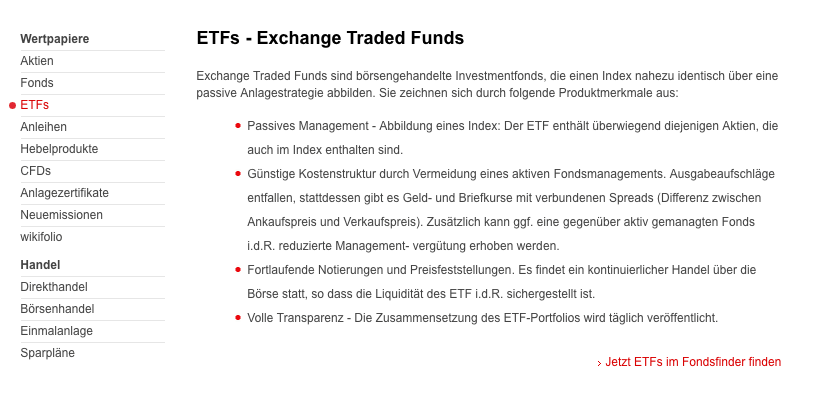

Exchange-traded funds (ETF) ist der englische Begriff für „börsengehandelter Fonds“. Damit wird bereits die wichtigste Eigenschaft dieser Anlagemöglichkeit beschrieben: es handelt sich hier um Investmentfonds, die an der Börse gehandelt werden. Bei den meisten ETFs handelt es sich dabei um passiv verwaltete Indexfonds, sie werden also nicht von einem Fondsmanager regelmäßig neustrukturiert, wodurch die laufenden Kosten auf einem minimalen Level gehalten werden.

Exchange-traded funds (ETF) ist der englische Begriff für „börsengehandelter Fonds“. Damit wird bereits die wichtigste Eigenschaft dieser Anlagemöglichkeit beschrieben: es handelt sich hier um Investmentfonds, die an der Börse gehandelt werden. Bei den meisten ETFs handelt es sich dabei um passiv verwaltete Indexfonds, sie werden also nicht von einem Fondsmanager regelmäßig neustrukturiert, wodurch die laufenden Kosten auf einem minimalen Level gehalten werden.

Ein ETF wird mit dem Ziel gebildet, beispielsweise einen Wertpapierindex oder einen Sektor möglichst 1:1 abzubilden. Dabei kann es sich sowohl um klassische Aktienindizes als auch um Immobilien-, Hedge Fund-, Rohstoff- oder Währungsindizes handeln. Wird als Anlageklasse beispielsweise der DAX gewählt, enthält der ETF alle Wertpapiere, die auch im DAX vertreten sind. Der Index-ETF erzielt also immer die Wertetwicklung, die auch der DAX erzielt.

ETFs werden im Normalfall nicht über die emittierende Investmentgesellschaft erworben, sondern ausschließlich an der Börse gehandelt. Es handelt sich hier auch ein Sondervermögen, das vom Vermögen der Verwaltungsgesellschaft getrennt ist. Dadurch geht der Anleger keine Schuldverschreibung ein und es besteht kein Emittentenrisiko.

Es handelt sich bei einem Exchange-traded Fund also um einen an der Börse gehandelten Fond, der ein Abbild eines Indexes, wie zum Beispiel den DAX, darstellt. Da der ETF an der Börse gehandelt wird, verbindet er gemeinhin in einem Produkt alle Vorteile eines Investmentfonds mit denen einer Aktie. Die laufenden Kosten werden dabei so gering wie möglich gehalten, ein Emittentenrisiko besteht nicht.

Jetzt weiter zu S-BROKER und Konto eröffnen

Vorteile von ETFs

-

Kosten

Vergleicht man die Kosten von klassischen Fonds mit denen von Exchange-traded funds, fallen zunächst die deutlich geringeren Kosten auf. Diese kommen zum großen Teil durch die passive Verwaltung zu Stande, da Fondsmanager nur in Ausnahmefällen Anpassungen am Wertpapierportfolio vornehmen. Bei aktiv verwalteten Fonds kommt es hingegen regelmäßig zu Anpassungen, da sofort auf Marktveränderungen reagiert wird. Durch diese erhöhte Aufmerksamkeit, die dem Fond seitens des Managers zuteilwird, entstehen dementsprechend hohe Verwaltungskosten.

Vergleicht man die Kosten von klassischen Fonds mit denen von Exchange-traded funds, fallen zunächst die deutlich geringeren Kosten auf. Diese kommen zum großen Teil durch die passive Verwaltung zu Stande, da Fondsmanager nur in Ausnahmefällen Anpassungen am Wertpapierportfolio vornehmen. Bei aktiv verwalteten Fonds kommt es hingegen regelmäßig zu Anpassungen, da sofort auf Marktveränderungen reagiert wird. Durch diese erhöhte Aufmerksamkeit, die dem Fond seitens des Managers zuteilwird, entstehen dementsprechend hohe Verwaltungskosten.

Weniger Anpassungen bedeuten Transaktionen, was zu geringeren Transaktionskosten führt. Diese sind oftmals nur einmalig bei der Ausgabe des ETFs zu bezahlen, im Gegensatz zu anderen Investmentfonds entsteht allerdings kein zusätzlicher Ausgabeaufschlag. Zu guter Letzt sind auch die Handelskosten als vergleichsweise niedrig einzustufen.

-

Transparenz

ETFs bieten weiterhin den Vorteil einer hohen Transparenz. Anleger können jederzeit auf alle relevanten Informationen zugreifen, die den jeweiligen ETF betreffen. Dazu gehören neben der genauen Zusammensetzung sowohl des Fonds als auch des ETF-Vermögens beispielsweis auch Informationen zu Volumina, Nettoinventarwert oder Briefkursen.

Transparenz hilft ETFs immer beliebter werden zu lassen

Dadurch weiß der Anleger immer, welche Aktien sich aktuell im Portfolio befinden. Bei aktiv verwalteten Fonds ist dies in der Regel nicht der Fall, da der Wertpapierkorb sich laufend ändern kann und der Wert des Fonds nur einmal täglich aktualisiert wird.

-

Diversifikation

Die oben beschriebenen geringen Transaktionskosten kommen auch dadurch zustande, dass Anleger nicht erst mühsam jedes Wertpapier einzeln kaufen müssen, um ein eins zu eins Abbild des Indexes zu erhalten, sondern mit einer Transaktion ein komplettes Wertpapierportfolio erwirbt. Dadurch profitiert der Anleger auch von einer Risikodiversifikation.

-

Liquidität

Eingangs wurde erwähnt, das ETFs die Vorteile von Aktien mit denen klassischer Fonds vereinen. Dies spiegelt sich vor allem im Punkt Liquidität wieder, da Indexfonds auf die gleiche Art und Weise wie Wertpapiere unkompliziert zu den börsenüblichen Zeiten ge- und verkauft werden können.

Diese Vielzahl an Vorteilen und die daraus resultierenden guten Renditechancen hat ETFs in den vergangenen beiden Jahrzehnten bei zahlreichen deutschen Anlegern zu einer der beliebtesten Investmentformen werden lassen.

Jetzt weiter zu S-BROKER und Konto eröffnen

So setzt sich ein ETF zusammen

Ein ETF kann grundsätzlich auf drei Arten ein Abbild eines Basiswertes darstellen

- Physische Replikation

- Repräsentative Replikation

- Synthetische Replikation

Bei der Physischen Replikation handelt es sich um eine sogenannte Full Replication eines Basiswerts, also eine genauen Nachbildung. Diese Methode wird in der Regel genutzt, wenn ein Index sowohl einen einfachen Marktzugang als auch eine hohe Liquidität aufweist, da das Aktienportfolio ständig dem Basiswert angepasst werden muss. Die Repräsentative Replikation ist eine Sonderform der physischen Replikation, allerdings wird hier lediglich in eine Auswahl der Indexwertpapiere investiert, die repräsentativ für alle Indexkomponenten stehen. In der Regel werden hier nur Unternehmen berücksichtigt, die einen hohen Umsatz sowie eine stabile Wertentwicklung aufweisen können.

Die Repräsentative Replikation ist eine Sonderform der physischen Replikation, allerdings wird hier lediglich in eine Auswahl der Indexwertpapiere investiert, die repräsentativ für alle Indexkomponenten stehen. In der Regel werden hier nur Unternehmen berücksichtigt, die einen hohen Umsatz sowie eine stabile Wertentwicklung aufweisen können.

Die dritte Methode ist die Synthetische Replikation, bei der eine Swaptransaktion zwischen ETF und Investmentbank eingegangen wird. Dies bedeutet, dass ein nicht unmittelbar mit einzelnen Indexwerten in Verbindung stehender Wertpapierkorb gegen die Rendite des Indizes geswappt –also getauscht – wird.

Anbieter von ETFs erhoffen sich dadurch, Anpassungskosten des Indizes und den Zeitpunkt und die Besteuerung von Dividenden umgehen zu können. Durch Europäische Richtlinien für Anlagefonds, den sogenannten Ucits-III-Regulierungen, wurde der beliebigen Erhöhung von Swappositionen allerdings ein Riegel vorgeschoben, so dass diese maximal 10 Prozent des Nettoinventarwertes betragen dürfen.

ETF Risiken

Kein Investment ohne Risiko – wobei dieses bei ETFs vergleichsweise überschaubar bleibt. Grundsätzlich ist aber zu sagen, dass alle Risiken, die den Basiswert betreffen, auch eine negative Auswirkung auf den ETF haben.

-

Kursrisiko

Kursschwankungen gehören zum Aktienmarkt seit dem ersten Tag dazu, davon sind auch ETFs nicht ausgenommen. Da sie sich eng am Kurs des ausgewählten Basisindexes orientieren, entstehen bei Märkten, die stark fallen oder schwanken, natürlich auch Kursrisiken, die den ETF betreffen

-

Allgemeines Marktrisiko

Politische Veränderungen (bspw. Neuwahlen, Steuersenkungen oder –erhöhungen), Naturkatastrophen und Änderungen der Konjunkturlage können mitunter eine plötzliche und unvorhergesehene Auswirkung auf den Markt haben. Dadurch werden ebenso die Indizes beeinflusst, was wiederum eine deutlich spürbare, negative Entwicklung der ETFs zur Folge hat.

-

Spezielles Marktrisiko

Die Wertentwicklung kann auch durch spezielle Marktrisiken beeinflusst werden. Hierzu zählen Gesetzesänderungen zu Ungunsten eines Marktteilnehmers, personelle Wechsel an Führungspositionen oder auch eine negative Berichterstattung. Diese speziellen Marktrisiken haben immer auch Auswirkungen auf ETFs.

-

Wechselkursrisiko

Vom Wechselkursrisiko sind insbesondere Anleger betroffen, die in nicht in Euro dotierte ETFs investieren. Ist die Fremdwährung beispielsweise beim Kauf stärker als beim Verkauf, wirkt sich dies negativ auf die Wertentwicklung des ETF aus.

Fazit Exchange Traded Funds

Risiken können beispielsweise durch eine Diversifikation, also die Geldanlage in viele Bereiche, in einem überschaubaren Rahmen gehalten werden. ETFs eröffnen diese Möglichkeit bereits mit einem geringen Startkapital.

Außerdem gelten ETFs gerade aufgrund des nicht vorhandenen Emittentenrisikos als eine der sichersten Anlagemöglichkeiten und können dadurch auch hervorragend genutzt werden, um beispielsweise die Altersvorsorge ab